投資の初心者におすすめと言われている投資信託。数千円からでも始められ、学生でも気軽に投資をスタートさせることができます。

今回は投資信託とは一体なんなのか、わかりやすく解説していきます。

目次

投資信託とは?

投資信託の仕組み

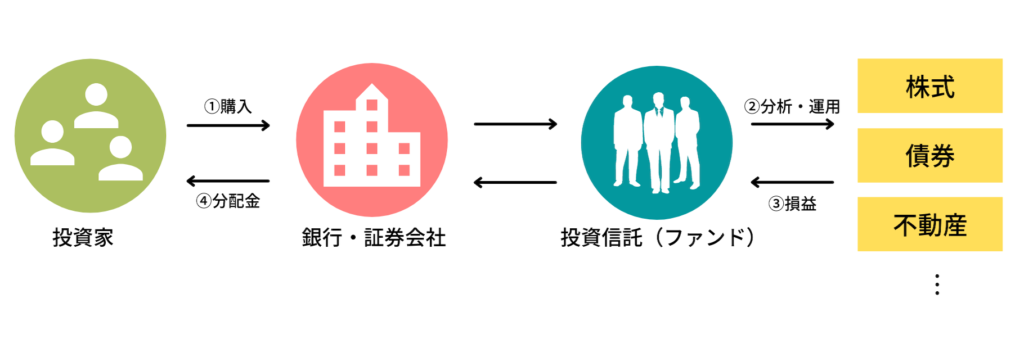

投資信託とは、多くの投資家から集めたお金を専門家(投資信託、ファンドと言う)が運用し、出た成果が投資家に分配される金融商品です。

投資信託を行う時に選ぶのは、運用を委託するファンドと投資額だけです。

ファンドは銀行や証券会社を通して選ぶことができます。

運用そのものは専門家に任せるので、投資の知識が浅い初心者でも始めやすい投資といえます。

具体例

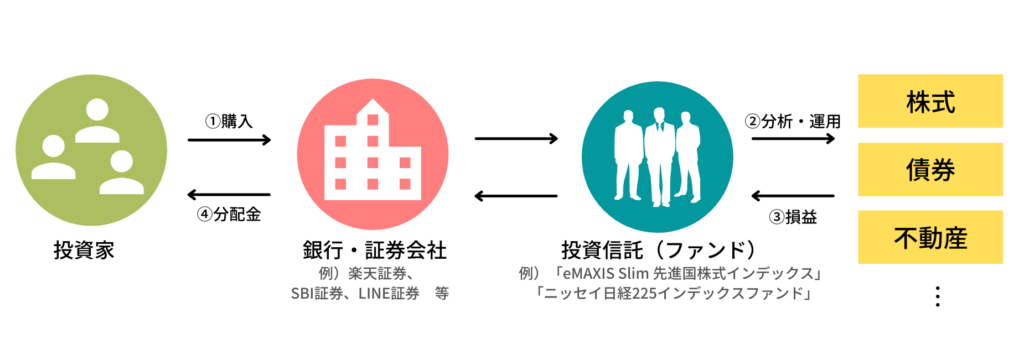

では投資信託の仕組みを具体的なイメージ図を使って説明します!

まず私たちは上の図の銀行・証券会社を選び、口座を開設します。

例えば、楽天証券、SBI証券、LINE証券などがあります。

そしてその証券会社を通して、投資信託(ファンド)を選びます。

例えば、「eMAXIS Slim 先進国株式インデックス」という海外株式型のファンドや、「ニッセイ日経225インデックスファンド」という国内株式型のファンドなどがあります。

そして一番右の「株式」「債券」「不動産」というのが、ファンドが選ぶ投資対象です。

投資信託において、私たち(投資家)が選ぶのは「ファンド」です。

「eMAXIS Slim 先進国株式インデックス」や「ニッセイ日経225インデックスファンド」など聞き慣れない単語も多く、「何のことだか…」と言う人も大丈夫。

それぞれの特徴は、「投資信託の種類」の項目で説明しています!

投資信託と株式投資の違い

投資信託の種類をご紹介する前に、投資信託と株式投資の違いについて解説していきます。

投資信託と株式投資って結局何が違うの?という疑問が解消します!

違い①投資金額

投資信託では、多くの投資家から資金を集めて運用するので、一人一人が投資する金額が少なくても投資が始められます。一方株式投資では一般的には数万〜数十万円は必要になってきます。

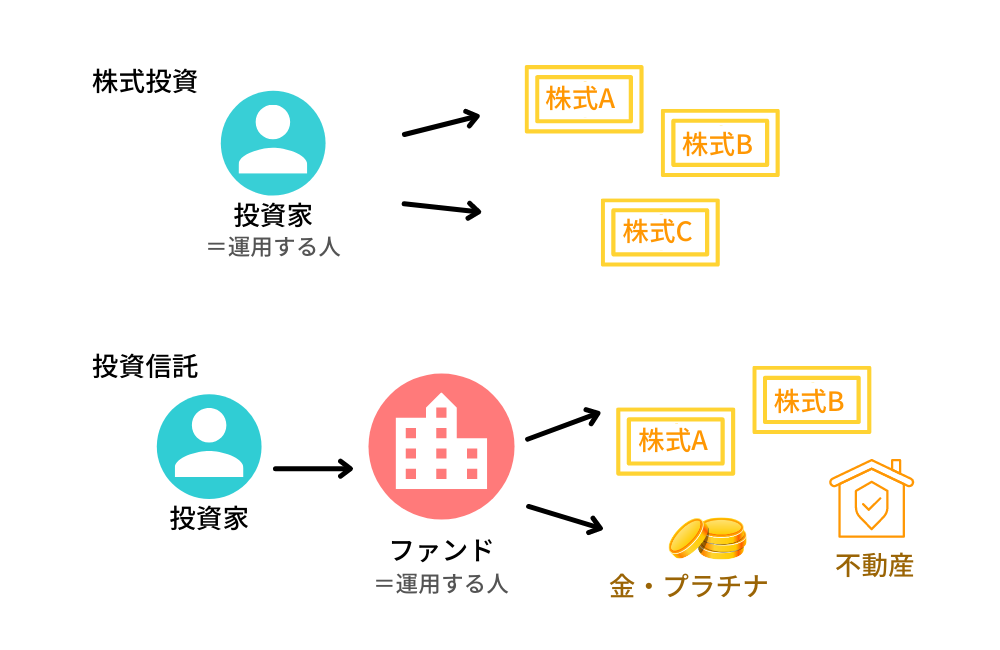

違い②運用する人

投資信託では、実際の運用はプロに行います。投資家が選ぶのは投資信託(ファンド)であって、実際どの金融商品に、どれだけ、どのタイミングで、という細かいことは全てお任せします。

一方株式投資は、実際に自分で運用します。国内株なのか、米国株なのか、はたまた不動産や金なのか、全て自分で決めることができます。

違い③何を選ぶか

投資信託では、「ファンド」を選びます。一方で株式投資は「株式」を選びます。

はじめのうちは何が違うのか混乱しやすいと思いますが、しっかり確認しておきましょう!

投資信託の種類

投資信託は、実際の運用をプロに任せられるという初心者にもおすすめの投資方法であることは上にも述べました。しかし、その専門家つまりファンドは自分で選ばなけでばなりません。

まずはどのような特徴があるのかを学ぶところから始めましょう。

8種類を解説!

①国内株式型

国内株式型投資信託は、国内の株式を対象としています。純資産総額の70%以上を国内株式で運用しているものを国内株式型と言うので、国内株式以外のものが組み込まれていることがあります。

国内株式型は、馴染みのある有名企業が多いため親しみやすいと言う特徴があります。

②海外株式型

海外株式型投資信託の投資対象は、「先進国株式」と「新興国株式」に分けられます。

新興国株式は、先進国株式に比べて、ハイリスクハイリターンであることは一般的です。

③国内債券型

国内債券は、国債、金融債、普通社債などがあります。

国内債券型投資信託は、利回りは低いですが、低リスクで安定していると言えるでしょう。

④海外債券型

海外債券型投資信託と国内債券型投資信託の大きな違いとして、為替リスクがあるかどうかが挙げられます。海外債券型は、外国債券を対象としているので為替レートによっては損をする可能性があります。

⑤J-REIT(国内REIT)

REITとは不動産投資信託を意味しており、日本の法律に沿った不動産投資信託のことをJ-REITと言います。

投資家から集めた資金で、マンションやオフィスビル、商業施設などの不動産を購入し、その利益が投資家に分配されます。

⑥海外REIT

海外REITは、アジア諸国や欧米諸国を対象としたREITです。

J-REITよりも利回りが高いことが特徴ですが、各地域の情報を入手しにくいというデメリットもあります。

⑦コモディティ

コモディティ投資信託の投資対象は、貴金属、エネルギー、農作物などです。

ガソリン等は中東の情勢、農作物は自然災害などによって影響を受け価格変動が起こりやすいという特徴があります。

⑧バランス型

バランス型投資信託では、上で見てきたような投資信託商品・資産または投資信託不動産など複数の投資対象を一つの投資信託商品としてまとめたものです。

その他のタイプ分類

◎インデックスファンドかアクティブファンドか

運用手法によって分類されるのがこの二つです。

◎インデックスファンド:市場平均(ベンチマーク)と同じような動きをする運用成果を目指すファンドのことを指します。ベンチマークとしては、「日経平均株価」や「東証株価指数(TOPIX)」などが用いられます。

◎アクティブファンド:市場平均を上回る成果を目指す運用手法です。ベンチマーク以上のリターンが期待できる反面、運用コストが高く、リスクも高くなります。

◎オープンエンド型かクローズエンド型か

◎オープンエンド型:いつでも解約・換金できます。

◎クローズエンド型:一部解約や減資がでできません。運用会社との間で換金できないため、他の投資家に売却することで換金できます。

投資信託を始める上で

投資信託を始める上での、チェックすべきポイントについて解説します。

何に注意したらいいかわからないときは次の4つに着目してみてください。

コスト

投資信託には、購入手数料や投資報酬などのコストが発生します。

購入手数料とは証券会社や銀行に支払う手数料で、通常1〜3%ほどかかります。

投資報酬とは、乙氏信託を保有している間に負担する費用です。

これらのコストがなるべく抑えられるように選ぶと良いでしょう。

純資産総額と基準価額

純資産総額とはファンドの大きさを表しています。規模が大きいほど人気が高いことを表しています。純資産総額の少ないファンドは十分な投資ができない可能性があります。

基準価額とは、ファンドの値段のことで、純資産総額を口数で割ったものです。これらは、土日祝を除く毎日変動します。

純資産総額と基準価額に着目して選びましょう。

リスクを抑えたいなら…

初心者が最も懸念することは大きな損失を出してしまうことではないでしょうか。

なるべくリスクを抑えたい人は分散投資をすると良いでしょう。

分散投資とは、値動きの異なる複数の投資先に投資することです。

一つの資産で損失が出た時に、別の資産の値動きで損失をカバーすることができます。

プロが絶対ではないということ

投資信託は初心者におすすめだと述べてきましたが、それぞれの特徴や利回り、リスクを勉強することが大事です。

セミナーや投資のプロに相談したり参考にすることも大切ですが、全てを鵜呑みにせずしっかり自分で情報収集し判断できるようにしましょう。

まとめ

投資信託の基礎から種類、ポイントを一気に解説してきました。

初めは覚えることも多く難しく感じると思います。

勉強しながら実践し、自分の投資スタイルを見つけていきましょう!