”つみたてNISA”この言葉を一度は耳にしたことがある方は多いのではないでしょうか。

でも「正直よくわからない」「難しそう」そんな感想を持った方もいらっしゃるでしょう。

そんな方のために、「つみたてNISA」について分かりやすく解説していきます。

長期の資産形成に向いていると言われるつみたてNISAを活用して、この機会に資産形成を始めてみましょう。

目次

つみたてNISAとは?

つみたてNISAは、金融庁が長期積立投資・分散投資を支援するために作った非課税制度です。毎年40万円まで上限に、非課税投資枠が与えられます。(非課税投資枠は最大で20年間、800万円までとなります)

つみたてNISAは、長期・分散・積立をしやすいように金融庁が以下のポイントを考慮して対象商品を選定しています。

- 手数料、信託報酬が低水準

- 頻繁に分配金が支払われない

- 信託契約期間が無期限または20年以上であること

- ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていない

上記を読むと専門用語が多くて分かりづらいかと思います。

要は、「長期積立投資にかかる税金が免除される(年間40万円の投資額が上限)」「手数料等のコストが低水準かつ長期積立に向いている投資商品から選べる」という点がポイントです。

「ちょっと何言ってるか分からない」という方のために、図や表を使って詳しく説明していきますのでご一読ください。

分かりやすく説明

投資には株式、投資信託、FX、仮想通貨などの種類があります。

これらは金融商品と言われ、株式投資であれば株、投資信託であればファンドが対象商品となります。

つみたてNISAは、初心者向けに金融庁が認定した商品だけを対象としています。

※つみたてNISAの対象商品一覧(金融庁ホームページ)

つまり、つみたてNISAにおける対象商品は「投資初心者向け&長期分散投資に向いた商品」ということになります。

具体的に通常の投資信託と何が違うのか、どのように対象商品が選ばれているかについて解説していきます!

つみたてNISAの特徴

つみたてNISAとは、少額から始められ、長期的に積み立てることを前提とした投資方法で、年間40万円までの積立て投資が非課税になる(非課税投資枠が年間40万円ある)ということが大きな特徴です。

そのほかにも、

・20歳以上なら誰でも始められる

・投資のタイミングの判断をしなくて良い

・金融庁お墨付きの商品ラインナップ

といった特徴があります。

これらの特徴をひとつずつ解説していきます!

特徴① 年間40万円までの投資が非課税になる

つみたてNISAについて調べると、「年間40万円までの投資に対する運用利益が非課税になる」などと書かれていると思います。この言葉の意味について詳しくみていきましょう。

通常、投資で出た利益に対しては20.315%の税金がかかります。

例えば、10万円の利益があったとしたら、20,315円は税金として納めなければなりません。※売買時に手数料が掛かった場合、利益から手数料を引いた金額の20.315%が税金となります。

投資で得た利益(譲渡益、配当益、分配金)等に掛かる税金を申告分離課税と呼びます。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1463.htm

一方、つみたてNISAでは、この税金が購入した年から計算して20年間、課税されません。

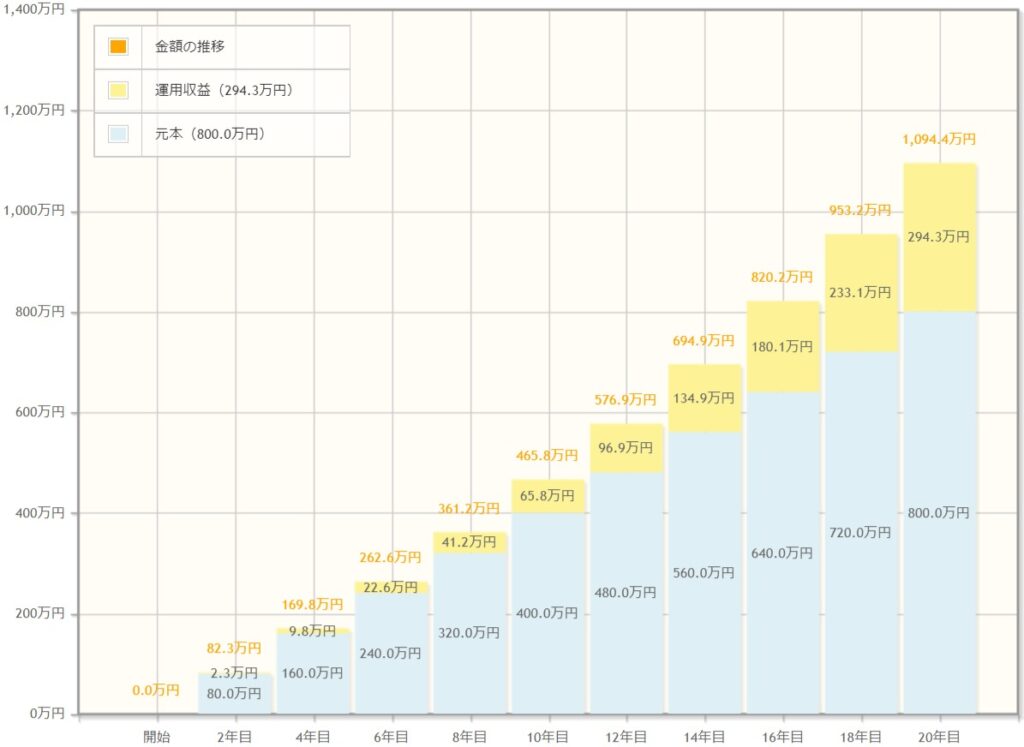

仮に、つみたてNISAの限度額いっぱいで運用し、3%の利回りが出たとします。

毎年の積立金額:40万円

想定利回り(円率):3%

20年間の投資金額:800万円

| 運用方法 | 20年間の投資金額 | 20年後の収益 | 課税される税金 |

| 通常の投資信託 | 800万円 | 294.3万円 | 681,304円(約68万円) |

| つみたてNISA | 800万円 | 294.3万円 | 0円 |

いかがでしょうか?つみたてNISA枠で運用した場合と、通常の投資信託で運用した場合だと約68万円も差が出ます。

※シュミレーション金額は以下のグラフをご参照ください

運用シュミレーションについては、金融庁のホームページ(以下URL)にて計算できます。

特徴② 20歳以上なら誰でも始められる

つみたてNISAは、日本国内在住の20歳以上であれば誰でも始めることができます。

iDeCoという投資制度では20歳以上60歳未満と年齢に制限がありますが、つみたてNISAにはそのような年齢の条件はありません。※法改正により iDeCo は2022年の5月から65歳未満まで加入できるようになります

特徴③ 投資のタイミングの判断をしなくて良い

つみたてNISAでの投資では、毎月一定の金額を積み立てていきます。一度設定した金額が毎月引き落とされるようになっています。したがって、自分で投資のタイミングを判断する必要がありません。

投資のタイミングは、投資になれている人でも難しいと言われています。

売買のタイミングに悩まずに自動的に運用してくれるので初心者でも安心して始められます。

特徴④ 金融庁お墨付きの商品ラインナップ

つみたてNISAの対象になる投資信託(対象商品)は金融庁の基準を満たすものに限定されています。

長期積立、分散投資に適したもので、手数料が低く設定されているなどの基準をクリアした商品だけが対象になります。

以上の4つの特徴から、つみたてNISAは投資未経験の方でも始めやすく、また長期運用に適しているため、老後資金を貯蓄するための方法として注目されています!

投資信託とつみたてNISAの違い

はじめに、つみたてNISAは投資信託の一種であると述べました。つみたてNISAは、広い意味では投資信託に含まれます。

投資信託の中でも、長期的に積み立てる投資信託を積立投信と言います。つみたてNISAは積立投信に似ている投資方法です。では、この二つの何が違うのでしょうか。

| 投資信託 | つみたてNISA | |

| 投資金額上限 | なし | 年間40万円まで |

| 税金 | 約20% | かからない(非課税) |

| 対象商品 | 投資信託商品の全て | 金融庁で定めるもののみ |

違いは「投資上限金額」「税金」「投資対象」の3つです。

違い① 投資金額上限

投資信託は一年間で投資できる金額に上限はありません。

一方、つみたてNISAは1年間で40万円までという制限があります。

違い② 税金

税金に関しては、投資信託は他の金融商品と同様に運用収益に対して20.315%の税がかかります。

つみたてNISAでは、最長で20年間、1年間で40万円分の投資までは税金がかかりません。

違い③ 投資対象

つみたてNISAの特徴でも述べたように、つみたてNISAで選べるのは金融庁お墨付きの商品のみになります。長期、分散の面では優れた銘柄が揃っていますが、自分の投資したい金融商品がないということもありえます。

投資信託ではそのような制限はなく、自由に投資商品を選ぶことができます。

下のイラストのように、投資信託の商品の中でつみたてNISAの制度で選べる投資信託の商品が決まっている、というように考えていただくと分かりやすいと思います!

NISAとつみたてNISAの比較

NISAとつみたてNISAは、どちらも国民の資産形成を目的とした非課税優遇制度ですが、投資可能期間や、上限金額などが異なります。

以下の表で比較してみました!

| つみたてNISA | NISA | |

|---|---|---|

| 対象者 | 日本国内在住の20歳以上の方 | 日本国内在住の20歳以上の方 |

| 年間投資上限額 | 40万円 | 120万円 |

| 非課税期間 | 投資した年から最長20年間 | 投資した年から5年間 |

| 投資対象商品 | 一定基準を満たした投資信託・ETF | 上場株式・ETF・REIT・ETN・投資信託等 |

| 投資方法 | 定期、継続的な積立投資 | 投資上限額内の一括買付、積立も選択可能 |

| 投資可能期間 | 2042年12月末まで | 2028年12月末まで |

※NISAとつみたてNISAの併用はできません

NISAとつみたてNISAは、どちらも専用口座を開設する必要があり、一般NISAとつみたてNISAの併用はできません。それぞれのメリット、デメリットを理解し、自分に合う方を選択する必要があります。

一般NISAを選ぶポイントとしては、「年間40万円以上投資をしたい」「現物株式での投資をしたい」などのニーズが明確にあることです。

つみたてNISAの対象商品

つみたてNISA対象商品の特徴はなんといっても、金融庁お墨付きの商品がそろっている事です。

世の中の金融商品は数え切れないほどありますが、その中でも、「手数料が安い」「長期の資産形成に向いている商品」が集まっているのがつみたてNISA対象商品です。

その点からすると、初心者でも安心して商品を選ぶことができると思います。

また、つみたてNISAの対象商品は、投資信託とETFのみです。

2つしかないなら選びやすそう!と思うかもしれませんが、2つの商品の中にも種類は様々あり、初心者からするとどれを選んでよいかわからない!!

となってしまうかもしれません。

詳しい商品については今回は省略しますが、他の記事でおすすめ商品を紹介したものがありますので、そちらをチェックしてください!

つみたてNISAに向いている人

前提として、つみたてNISAにまったく向いていない人はあまりいません。

NISAかつみたてNISAかは、投資の目的や性格、収入など人それぞれ適するものが異なります。

ですので、一概には言えませんが、今回は向いている人の一例を紹介します!

つみたてNISAに向いてる人

つみたてNISAに向いている人の特徴としては以下に当てはまる人です。

❶まとまったお金がないけど、投資を始めたい人

❷万が一の時に、お金を引き出せる方が安心な人

❸専業主婦(夫)など、無収入の人

❹自営業の人

❺50歳以上で長期投資をしたい人

❻20~30代の若い世代

❶まとまったお金がないけど、投資を始めたい人

つみたてNISAは、多くの金融機関(証券会社や銀行など)で最低金額が1,000円からに設定されています。中には100円から始められる金融機関もあるので、誰でも手軽に投資が始められます。

❷万が一の時に、お金を引き出したい人

つみたてNISAはいつでも自分の好きなタイミングで積み立てた資産や運用益を引き出すことができます。

比較対象にされやすい「iDeCo」は、原則60歳まで引き出すことができないため、今後大きな出費があるかもしれない方はNISAの方が安心です。

❸専業主婦(夫)など無収入の人

つみたてNISAでは、誰でも一律で年間40万円まで(ひと月あたり約3.3万円)の資産運用が可能です。

「iDeCo」は、第1号被保険者・第2号被保険者・第3号被保険者の加入資格から年間で運用できる投資金額が決まっています。専業主婦(夫)や無収入の場合、第3号被保険者となり、iDeCoでの運用可能額は年間27.6万円まで(ひと月あたり約2.3万円)です。

このため第3号被保険者の方にはつみたてNISAの方が優れていると言われています。

❹自営業・フリーランスの人

自営業、フリーランスの人は、❸の専業主婦(夫)、無収入の人同様に厚生年金がないため、老後資金の積立が十分ではありません。

そのため、自分で老後に向けた資産形成の一環として、つみたてNISAを活用することがおすすめと言われています。

❺50歳以上で長期投資をしたい人

つみたてNISAは、50歳以上でも人生100年時代に向けた老後資金を作っていきたい人にも年齢の上限がないため、向いています。

一方、「iDeCo」は20歳以上60歳未満が対象となり、50歳以上で長期運用したい人には向いていません。ですが、60歳まで「iDeCo」は利用できるため、「iDeCo」から「つみたてNISA」へのリレー方式で資産を作っていくこともできます!

❻20~30代の若い世代

20~30代でまだライフプランが定まっていない、今後やりたいことや夢が変わっていくかもしれない人には「iDeCo」よりもつみたてNISAが向いています。

「iDeCo」は60歳まで掛金の払い戻しが一切できず、ライフプランの変更などでまとまったお金が必要る可能性がある場合には、「つみたてNISA」の方が使い勝手が良いと言えます。

そして、20代のうちからつみたてNISAを始めることで、長期にわたってコツコツ投資ができ、時間を味方にすることができます。

つみたてNISAのメリット、デメリット

つみたてNISAをおすすめしてきましたが、もちろんメリットもあればデメリットもあります。ここからは、つみたてNISAのメリット・デメリットを比較、検討してみてください。

つみたてNSIAのメリット

つみたてNISAのメリットは以下の通りです。

①運用益・配当益が非課税

②少額からスタートできる

③購入タイミングの判断をしなくて済む

④すぐに換金できる

⑤年齢上限がない

⑥リスク分散しやすい

では、一つ一つ確認してみましょう!

①運用益が非課税

つみたてNISAでは、運用益や配当益は非課税となります。通常の投資では、運用や配当による利益に対して20.315%の税金が発生しますが、つみたてNISAは最長で20年間課税されません。

②少額からスタートできる

多くの金融機関で最低1,000円程度から積立金額を設定することができます。(中には100円から積立が可能な金融機関もある)株式投資のように数十万円と準備する必要はありません。

後から積立金額は変更できるので、無理のない金額で投資を実践しながら学び、余裕が出てきたら投資金額を増やすといったことも可能です。

③購入タイミングの判断が要らない

つみたてNISAの投資方法は、毎月・毎週・毎日など積立のみで、設定した金額が毎月自動的に引き落とされるので、自分で投資タイミングの判断をする必要はありません。

④いつでも換金できる

積み立ててきた資産をいつでも好きなタイミングで換金することができます。

個人型確定拠出年金であるiDeCoでは、一度投資した資産は60歳まで引き出すことができません。

突然まとまった資金が必要になった場合でも、つみたてNISAなら自由に引き出せます。

⑤年齢上限がない

IDeCoは積立できる年齢が60歳までですが、つみたてNISAには年齢の上限がありません。

20歳以上であれば、誰でも利用できます。

⑥リスク分散しやすい

つみたてNISAは長期・積立・分散を前提に作られた制度です。

金融商品には必ず価格変動リスクがありますが、そのリスクを低減するためには分散投資が有効です。

毎月一定金額を積立投資することで購入タイミングを分散できるため、価格変動リスクを低減できます。

したがって初心者でも安定した資産運用が期待できます。

つみたてNSIAのデメリット

つみたてNISAのデメリットは以下の通りです。

①運用結果によっては、元本割れの可能性がある

②投資できる商品(投資信託)が少ない

③個別株式やREIT(不動産投資信託)は対象外

④損益通算・繰越控除ができない

⑤非課税枠は翌年以降持越せない

では、一つ一つ確認してみましょう!

①運用結果によっては、元本割れの可能性がある

つみたてNISAでは、運用結果によって元本割れの可能性があります。

金融庁お墨付きの商品ではありますが、元本が保証されている商品はありません。

運用次第では、元本割れのリスクがあることは念頭に置いておきましょう。

②投資できる対象商品が限定されている

金融庁の厳しい要件をクリアした投資信託とETFしか対象商品として認められておらず、その他に気になる商品があっても、つみたてNISAの対象商品以外は選ぶことができません。

③個別株式・REIT(不動産投資信託)は対象外

つみたてNISAは公募株式投資信託・ETFのみ選択できます。

一般NISAであれば、個別株式なども運用可能です。

④損益通算・損失の繰り越し控除ができない

つみたてNISA口座では、複数の金融口座の損益通算や「NISA口座」と「課税口座」の損益通算ができません。

損益通算とは

複数の金融機関で資産運用をしている場合の利益と損失を相殺し、トータルの損益を基に税金の計算をすること

例)口座Aで100万円の利益、口座Bで20万円の損失が出た場合、損益通算をすることで100万円-20万円=80万円で税金の計算ができ、税金の負担を軽減できます。

また、特定口座などでは可能な損失の繰り越し(繰越控除)もできないので注意しましょう。

繰越控除とは

損益通算で損失を引ききれなかった場合、残りの損失分を最長3年間に繰り越して利益との相殺ができる制度のこと。

⑤非課税枠は翌年以降持越せない

つみたてNISAは年間で40万円分の投資枠がありますが、余った非課税枠を次の年に持越すことができません。

未使用の非課税枠は、次の年にはキャリーオーバー(繰り越し)できませんのでご注意下さい。

つみたてNISAの始め方3ステップ

最後に、この記事を読んでこれからつみたてNISAを始めてみたい!と思っている方。

つみたてNISAは以下の3ステップで始めることができます。

Step1 金融機関を選ぶ

つみたてNISAを始めるためには、金融機関でNISA専用口座を開設する必要があります。

NISA口座は1人1つまでしか開設できず、開設後1年間は金融機関を変更できません。

また、どの金融機関を選ぶかによって最低積立金額や取扱い商品は異なるため注意が必要です。

金融機関を選ぶポイントとしては、まず以下の2点に絞って比較するのがおすすめです!

❶取引商品の数が多い

❷最低積立金額が安い

金融機関を選び、申し込み後審査完了までには2週間程度の時間を要します。

無事終了すると、NISA専用口座の開設が正式に認められた状態となります。

Step2 投資信託(商品)を選ぶ

NISA口座が開設できたら、次は投資信託(商品)を選びます。

つみたてNISAの投資信託先は大まかに分けて株式型と資産複合型の2種類に分けられます。

2020年3月時点では、つみたてNISAで投資可能な投資信託は全部で180本あります。

初めて投資を始める場合、商品の違いが分からず、決めにくい方も多いと思います。

各証券会社のランキングなども参考に選んでみたり、このメディアでもおススメ銘柄の紹介をしていますので、そちらもチェックしてみてください!

Step3 投資額を決める

投資信託先を選んだら、毎月の積立金額を決めます。

つみたてNISAは年間40万円までの運用が可能なので、ひと月あたり33,333円まで積立できます。

また、年2回まではボーナス設定月を決めることができ、指定した月に限り、年間40万円の枠内であれば投資金額を増やすことができます。

金融機関によって毎月の最低積立金額が異なるので、よく確認してから積立金額を決めましょう。

まとめ

今回は、初心者におすすめのつみたてNISAについて詳しく解説しました。

収入も少ない20代から投資を始めることは難しいと感じるかもしれませんが、まずはつみたてNISAで少額からでも投資を始めてみてはいかがでしょうか。

先の読めない不安定な時代の中でも、今後の人生を見据え、安定的な資産を形成する1つの手段として、つみたてNISAをぜひ検討してみましょう!