「投資を始めたいけど何から勉強していいのか分からない」「20代は皆どのくらい資産運用をしているのだろう?」とお考えの方は多いのではないでしょうか。

投資を行うにあたって資産の分散・組み合わせを意味する「ポートフォリオ」や、金融商品別のリスク・リターンなどを知っておくことで、効率的な資産運用ができる可能性が高くなります。

国税庁の資料によると、20代前半と20後半では平均年収に100万以上の差があることが分かっています。実家暮らし・一人暮らし・家庭がある方など生活環境も人によって異なします。そのため、手取り収入から貯蓄に回すお金の割合にも差がある年代です。

この記事では20代向けに、投資で重要なポートフォリオの概要とタイプ別おすすめのポートフォリオを解説していきます。

目次

20代の平均給与と家計の貯蓄割合とは

20代はどの位給与を貰い、収入のうち何割を貯蓄や投資に回しているのでしょうか?

国税庁が公表している「2020年民間給与実態統計調査」によると、20~24歳の平均年収は260万円、25~29歳の平均年収は362万円です。

全体の平均年収は433万円で平均年齢は 46.8 歳、年齢が上がるにつれて給与は増加する傾向にあります。

同じ20代でも20~24歳と25~29歳で平均年収が100万円以上違うという結果となりました。

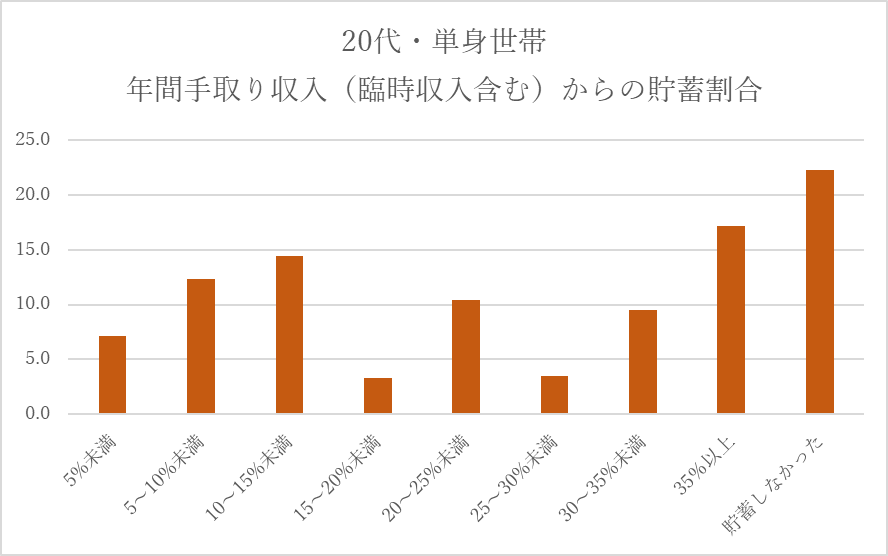

続いて手取り収入からの年間貯蓄割合は以下の通りです。

| 5%未満 | 5~10%未満 | 10~15%未満 | 15~20%未満 | 20~25%未満 | 25~30%未満 | 30~35%未満 | 35%以上 | 貯蓄しなかった | |

| 20代 | 7.1 | 12.3 | 14.4 | 3.3 | 10.4 | 3.5 | 9.5 | 17.2 | 22.3 |

最も多い「貯蓄しなかった」は22.3%、次いで17.2%の方は35%以上を貯蓄に回しています。

35%以上を貯蓄に回している人は、平均給与から計算すると20代前半の場合年間91万円、(月約7.6万円)20代後半は年間126.7万円(月約10.6万円)を貯蓄に回しているという計算になります。

人によって大きな差が見られますが、実家暮らしと一人暮らし・ファミリー世帯などの家族構成や、20代前半と後半の給与の差が影響していると推測されます。

また預貯金や株式・投資信託などの「金融資産を保有している」と答えた20代の割合は全体の54.3%、「持っていない」と答えた人は43.2%です。

金融資産を保有している方の平均保有額は113万円で、保有額の1位は預貯金で77万円(約68%)、2位は定期預金で21万円(18.6%)、3位は株式で14万円(12.4%)、4位は投資信託7万円(6.2%)です。

貯金・定期預金の金額が最も多いですが、資産のうち約18.6%を株式・投資信託といった投資に回している事が分かります。

上記のような資産の組み合わせをポートフォリオと呼び、資産を適切に管理・運用するためにはポートフォリオの知識は欠かせません。

| <データから見る20代のお金の実態> 20~24歳の平均年収は260万円、25~29歳の平均年収は362万円。 手取り収入からの金融資産への貯蓄割合は 1位「貯蓄しなかった」 2位「35%以上」 金融資産では普通・定期預金が8割超を占めるが、資産のうち2割弱は株式・投資信託 |

ポートフォリオとは?リスクとリターンって何?

ポートフォリオとは資産の組み合わせや比率を意味します。

個人の資産状況やリスク許容度、金融商品の特性やリスク・リターンなどを考えポートフォリオを作成します。

リスクとリターンとは?

リスクと聞くと「危険」と言う言葉が思い浮かぶ方が多いかもしれませんが、投資の世界では「不確実性」を意味し価格の変動幅が大きい商品は高リスクとなります。

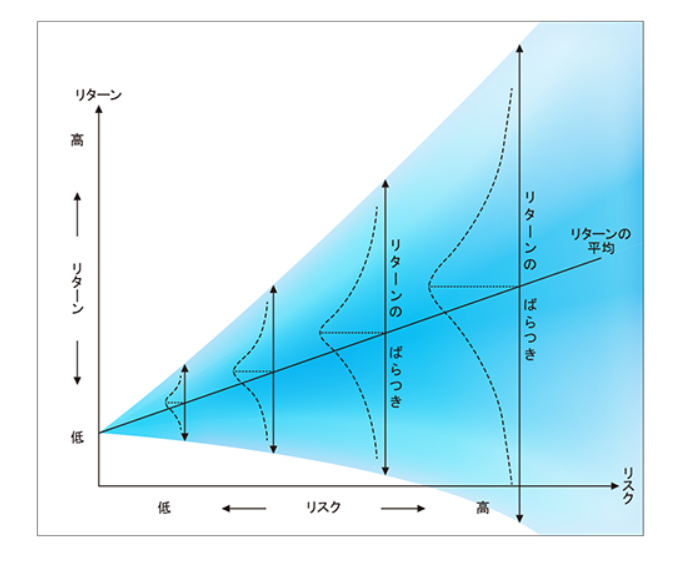

<リスクとリターンのイメージ>

リスクとリターンは、低リスクと低リターン、高リスクと高リターンが結びつく「比例」の関係にあります。

リターン(利益又は損失)のばらつきは大きく、とくにリスクが高い金融商品ほどばらつき(不確実性)は大きくなります。

ただ一概に「リスクが怖いから」と低リスクの商品ばかりを購入すると、運用中に高リスク・高リターンの商品の価格が上昇し「買っておけばよかった」と後悔する可能性もありますので、分散する事が重要です。

金融商品を組み合わせて保有することで不確実性(リスク)が軽減されます。

一般的に好景気で株価が上昇している時は債券の価格は下落、不況時は債券の価格が上昇し株式の価格は下がると言われています。

20代におすすめのポートフォリオとは

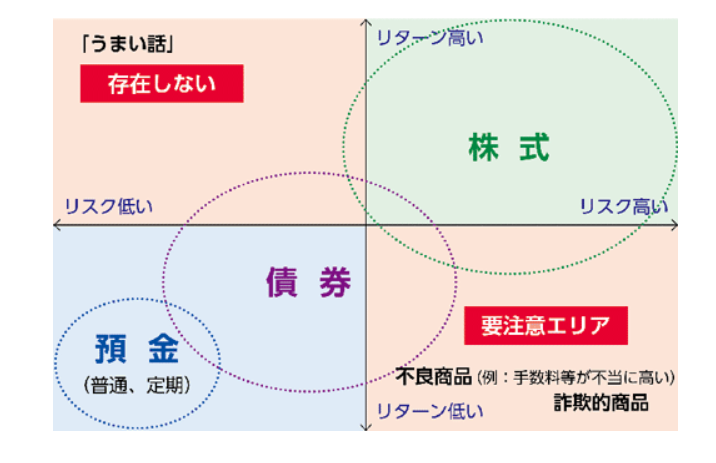

ポートフォリオを作成するためには、まず金融商品ごとの特徴やリスク・リターンを知っておくことが重要です。

代表的な低リスク・低リターンのものとして「預貯金」があります。金融機関に預けておくことで元本割れはありませんが、2022年1月26日時点での普通預金の平均年利率は0.001%、定期預金でも平均0.002~0.003%と低いリターンとなっています。

金融商品のリスク・リターンを知る

預金・債券・株式のリスク・リターンのイメージは以下の通りです。

投資対象のエリア、投資信託の種類によってもリスク・リターンが異なります。

| 高リスク・高リターン | 中リスク・中リターン | 低リスク・低リターン | |

| エリア | 新興国 | 先進国 | 国内 |

| 投資信託 | アクティブファンド | REIT | インデックスファンド |

投資信託は一般的にダウ平均や日経平均株価など指数と連動した運用を目指すインデックスファンドは低リスク・低リターン、プロのファンドマネージャーが高いリターンを目指し運用するアクティブファンドは高リスク・高リターンと言われています。

不動産に特化した投資信託(REIT)は振れ幅が大きいものの、配当金が比較的高いため中リスク・中リターンという位置づけです。

タイプ別・20代におすすめのポートフォリオ

投資の目標や運用方法は人によって異なります。

低リスク・低リターンでコツコツ運用したい方、バランスの取れた中リスク・中リターンで運用したい方、高リスクでも大きなリターンを狙いたい方におすすめのポートフォリオをご紹介します。

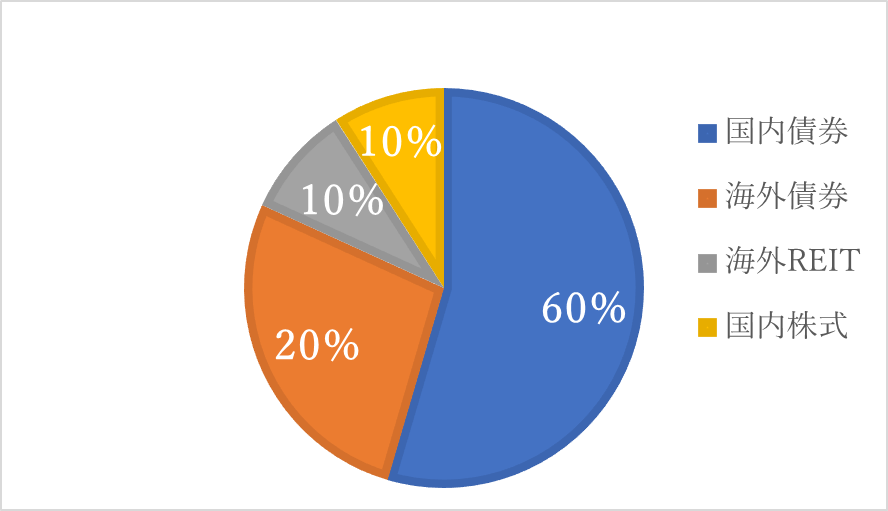

1.低リスクで運用したい人のポートフォリオ

金額商品の60%をリスクの低い国内債券、20%を海外債券、海外REIT・国内株式に10%ずつ振り分けます。

金融商品だけではなく、海外と国内でも分散を行う事によりリスクの軽減を狙います。

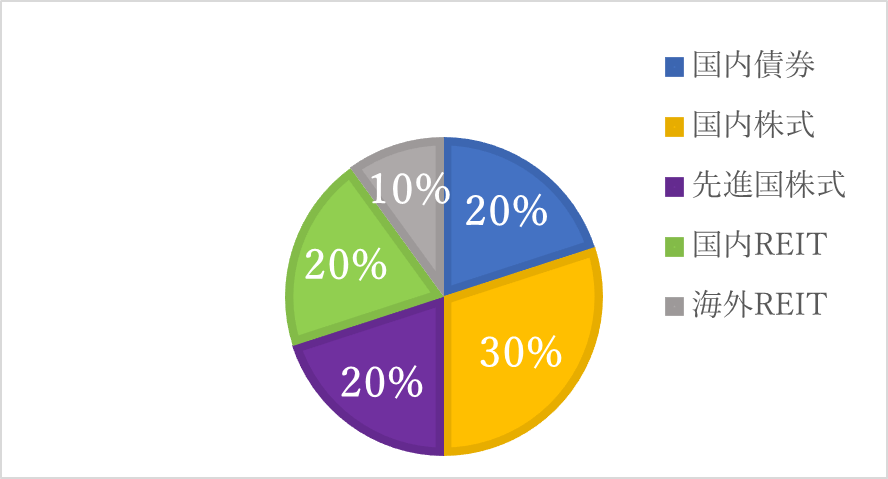

中リスクで運用したい人のポートフォリオ

国内と国外での組み合わせ、債券・株式・REITを組み合わせ作成したポートフォリオです。

国内外の株式が50%を占めていますが、国内・海外REITの配当金と国内債券でバランスの取れた運用を目指します。

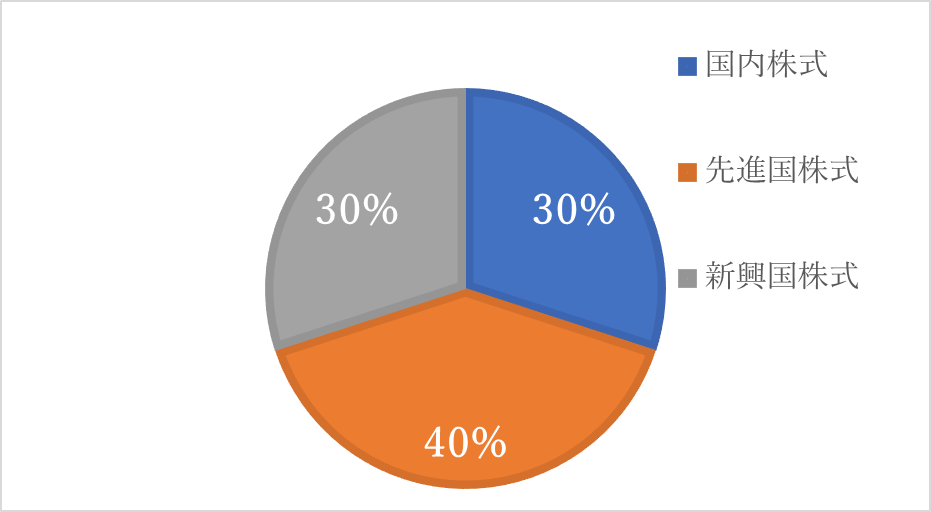

3.高リターンを狙い運用したい人のポートフォリオ

高リスク・高リターンの株式を組み合わせたポートフォリオです。中でも新興国は値動きが大きいですが、高いリターンを狙えます。大きな値動きに耐えられるリスク許容度が高い人向けです。

リスクを許容できる度合い(リスク許容度)もポートフォリオを作成する上で知っておきたい要素の1つです。

リスク許容度とは?

リスク許容度とは、「振れ幅が大きくても耐えられるか」「どのくらい投資元本がマイナスになっても運用を続けられるか」という度合いです。

人によりリスク許容度は異なりますが、年齢・家族構成・性格などを基に判断してみましょう。

| リスク許容度が高くなる | リスク許容度が低くなる | |

| 年齢 | 20代・30代運用期間が長く損失が出た時にもカバーできる時間があります | 40代以上 |

| 家族構成 | シングル世帯 | ファミリー世帯家族への影響を考慮すると低リスクの運用となります。 |

| 収入と安定度 | 収入が多い・安定している一般的に正社員で収入が多い方は損失が生じても取り戻せる可能性が高くなります。 | 収入が少ない・安定していないフリーランスや有期雇用で収入が低めの方は、損失があった時に生活に影響が生じる可能性が高くなります。 |

| 性格 | 積極的にハイリスク・ハイリターンの運用がしたい | 堅実でコツコツタイプ。大きな損失に耐えられない |

ポートフォリオは定期的な見直しが必要

債券・株式などは価格が上下するため、時間が経つにつれてポートフォリオの割合は崩れてしまいます。

そのためポートフォリオは定期的に見直す必要がありますが、「見直すのが面倒」と言う方には「バランス型投資信託」という選択肢があります。

バランス型投資信託は、国内外の株式や債券・REITなどをバランスよく組み合わせた商品で運用会社が定期的にリバランスを行う低リスク・低リターンの金融商品です。

そのため自身でポートフォリオの見直しを行う必要はありません。

ただしインデックスファンドと比べ信託報酬が高く、様々な商品を組み合わせているため価格が上下した時「何が原因か」を把握しにくい、高リスク・高リターンの方には物足りないというデメリットがあります。

バランス型投資信託はメリット・デメリットを把握した上で活用しましょう。他の金融資産と組み合わせるのも良いでしょう。

まとめ

20代の平均年収や貯蓄への割合、ポートフォリオやリスクとリターン・リスク許容度などについて解説してきました。

20代は人により給与の額、収入からの貯蓄割合にばらつきがあります。

中には「投資に回せるお金が少ない」と言う方もいらっしゃるでしょう。

証券会社の中には100円から投資信託が購入できる所がありますので、まずは少額から始めることをおすすめします。

この記事を参考にポートフォリオ・リスクやリターンなどについて知り、アクションに繋げていきましょう。