「企業型確定拠出年金」を皆さんご存じでしょうか。

今回は年金制度の一つ、「企業型確定拠出年金(DC)」について紹介していきます。

制度を上手に使って、資産形成に役立てていきましょう。

目次

そもそも確定拠出年金制度とは

皆さんは日本の年金制度についてどのくらい知っていますでしょうか。

年金の制度について正しく理解している人は若い世代では少ないと思います。

私自身、初めて年金の振込書が届いたとき、全くわからない状態でした。

学校で習ってないし、誰かが教えてくれるわけでもないし、、、と思ったのを覚えています。

そんな実体験のある筆者ですので、年金について全くわからない人にもわかりやすく年金制度について解説していきたいと思います。

確定拠出年金制度の概要

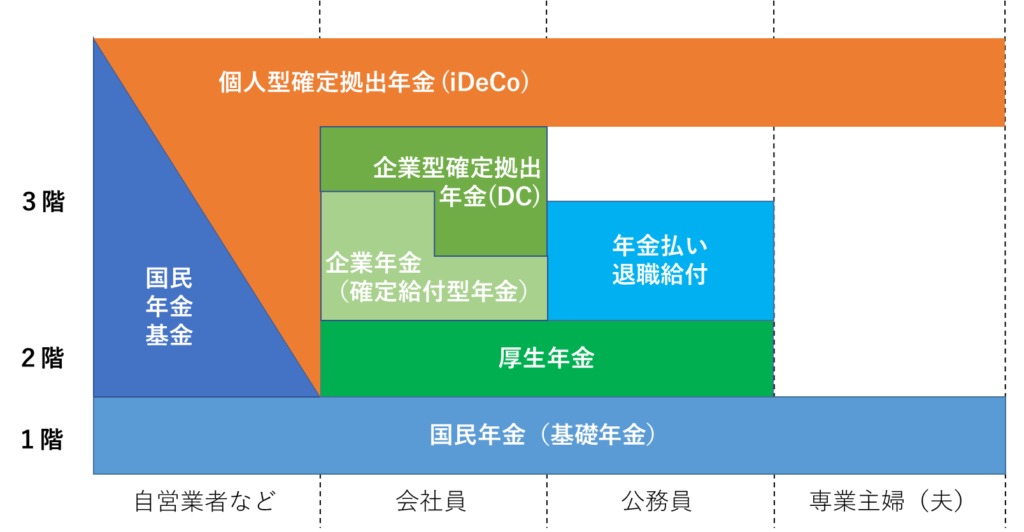

日本の年金制度は、「3階建て」の構造が特徴です。

公的年金(1,2階部分)と私的年金(3階部分)で構成されています。

公的年金とは

国が社会保障の一環として運用している年金で、対象者に加入義務がある年金制度です。

「国民年金」と「厚生年金」の2種類用意されています。

原則、10年以上納付し、65歳以上になれば納付期間に応じた給付を受けることができます。

私的年金とは

企業や団体が運営する年金で、加入義務はなく、任意で加入できる年金制度です。

「確定給付企業年金」「確定拠出年金(企業型、個人型)」等があります。

原則、10年以上納付し、60歳以上になれば納付期間に応じた給付を受けることができます。

60歳で定年退職する場合、その後5年間公的年金を受け取ることはできません。

その際、私的年金を活用し、空白期間や生活資金の不足分を補うことが可能になります。

では、それぞれの階について説明します。

1階部分:国民年金

20歳以上60歳未満のすべての人が加入する年金です。

すべての年金の土台になることから、基礎年金とも呼ばれています。

20歳以上となっていますが、学生であれば支払いを一時的に止めることも可能です。

ですが、国民年金は加入期間(支払い期間)の長さによってもらえる額が決まるため、止めた分は将来もらえる金額が減ってしまします。

2階部分:厚生年金、国民年金基金

厚生年金は、民間のサラリーマン、公務員等が加入できます。強制加入のため、選択の自由はありません。給付額は在職中の給与水準と加入期間によって決まります。

国民年金基金は、自営業やフリーランスが加入でき、任意加入となります。

3階部分:企業年金、確定拠出年金

企業年金は、従業員を対象に、福利厚生の一環として、企業が独自に運営するものです。給付額が予め決まっている確定給付企業年金もあります。

以上、日本の年金についての簡単な説明でした。どのような仕組みになっているかイメージできたでしょうか?

ここからは、3階部分に含まれれる確定拠出年金について説明していきます。

企業型確定拠出年金(DC)とは

確定拠出年金とは?

企業型の説明に入る前に、そもそも確定拠出年金とは何かを説明します。

企業が掛金を拠出する企業型確定拠出年金(DC)」と、個人で加入し掛金を拠出する個人型確定拠出年金(iDeCo)の2種類あります。

DCの概要

企業型確定拠出年金(DC)とは

企業が掛金を拠出し、その掛金を加入者(従業員)が自らの責任で管理・運用を行う年金制度。

会社によっては、加入者が企業からの掛金に任意で上乗せ拠出ができるマッチング拠出が認められる場合もあります。

では、DCの概要から運用・給付・税制について詳しく説明していきます。

企業型DCの概要

加入対象者:実施企業に勤務する従業員

実施主体:企業型年金規約の承認を受けた企業

掛金:事業主が拠出し、加入者の専用口座で運用

拠出限度額:

・確定給付型の年金を実施していない場合 55,000円/月

(個人型確定拠出年金への同時加入を認める場合:35,000円/月)

・確定給付型の年金を実施している場合 27,500円/月

(個人型確定拠出年金への同時加入を認める場合:15,500円/月)

企業型DCの運用

●加入者自身が運用

あらかじめ用意されたラインアップの中から運用商品を選ぶことができます。

安全性重視の「元本確保型商品」や収益性重視の「投資信託」等会社ごとに用意された運用商品を組み合わせることが可能です。

離転職時の持ち運び(ポータビリティ)

加入者が転職した場合等には、確定拠出年金で積み立てた資産をほかの制度へ持ち運べる場合があります。

企業型DCの給付

主に4つの場面があります。

| 老齢給付金 | 障害給付金 | 死亡一時金 | 脱退一時金 | |

| 給付 | ①年金受給 運用を継続しながら5年以上20年以内で年金として受け取る。 ②一括受給 60歳から70歳の間に商品を売却して受給可能。 ③年金と一括の併用 50:50や細かく分けて併用できる場合もある。 | 5年以上の期限付き又は終身年金 | 一時金 | 一時金 |

| 受取要件 | 原則60歳に達した場合に受給可能。(60歳時点で加入期間が10年に満たない場合は、開始年齢が段階的に先延ばしになる) | 70歳になる前に傷病によって一定以上の障害状態になり、一定期間(1年6ヶ月)を経過した場合に受給可能。 | 加入者が死亡した際、遺族が資産残高を受給可能。 | 一定の要件を満たした場合に受給可能 |

企業型DCの税制

企業型(DC)は税制の優遇があります。

拠出時

事業主が拠出した掛金:全額非課税

運用時

運用益:非課税

積立金:(特別法人税課税)現在停止中

給付時

年金として受給:公的年金等控除

一時金として受給:退職所得控除

また、マッチング拠出の場合、加入者が拠出する分の掛金については、全額所得控除の対象となり、所得税・住民税が軽減されます。(iDeCo同様)

確定拠出年金(DC)と確定給付企業年金(DB)の違い

| 確定拠出年金(DC) | 確定給付企業年金(DB) | |

| 仕組み | 予め定められた拠出額と運用成果によって、加入者の年金給付額が決まる | 予めもらえる額が決まっている |

| 実施主体 | 企業型:事業主(個人型:国民年金基金連合会) | 企業年金基金又は事業主 |

| 掛金 | 企業型:事業主拠出(加入者が上乗せできる場合もある)(個人型:加入者拠出) | 原則事業主拠出 |

| 税制 | 拠出時:非課税 運用時 運用益:非課税 積立金:(特別法人税課税) 給付時 年金受給:公的年金等控除 一時金受給:退職所得控除 | 拠出時:非課税 運用時 積立金:特別法人税課税 給付時 年金受給:公的年金等控除 一時金受給:退職所得控除 |

| ポータビリティ | 転職・退職したときには積立金を持ち運べる | ほかの会社への退職金制度には持ち運べない |

では、確定給付型と比較をしましたが、次は企業型のメリット・デメリットについて解説していきたいと思います。

メリット

〇運用益が非課税である

通常20.315%の税金が課税されますが、確定拠出年金での運用は、利子、売却益、配当などの運用益は非課税になります。

利益が非課税で再投資できるため、複利効果がより大きくなります。

〇自分の責任で運用できる

運用成績がよければ、受け取る年金額が増えます。

〇事務費用が会社負担になる

個人型の場合は、事務手数料で年間2,000円~7,500円程必要となり、運用次第では資産が目減りしていく可能性もあるため、メリットといえます。

〇転職、独立時に持ち運びができる

転職、独立などの際、DCで運用している年金資産を持ち運び、転職先の企業型DCやiDeCoで引き続き運用することが可能です。

デメリット

〇将来の年金額が確定していない

自分の運用次第のため、不確定という不安が付きまといます。

〇原則、途中解約ができない

60歳まで原則引き出せません。

〇自分の会社が企業DCを導入していない場合、加入できない

転職先にDCがない場合は、iDeCoを活用しましょう。

まとめ

今回は、意外とよく知られていない企業型確定拠出年金について解説しました。

この記事を読んだ方なら、もしご自身の企業にDC制度があれば活用するべきだと思ったのではないでしょうか?

使える制度は賢く活用して、将来に向けて資産形成していきましょう!

確定拠出年金とは

企業や加入者が掛金を拠出し、加入者自らその資産を運用し、運用の成果によって将来の年金受取額が決まる年金制度です。

任意加入で、原則60歳以降の受取となるため、自分の年金を自分で準備するための制度と言えます。