「社会人になってから貯金できるようになったので投資に挑戦したいけど、何をすればいいんだろう?」

こうした疑問を持っていませんか?

都市銀行の預金利率は現在0.001%(2021年10月時点)であり、100万円を預金しても10円しか得られません。

それに対して金融商品であれば、銀行預金を大きく超える利回りで運用可能です。

例えば米国株式指数である「S&P500」は、2019年から2020年にかけて約15%上昇しています。

資産を効率的に増やすには、銀行預金ではなく投資をするのが適していると分かるでしょう。

とはいえ、

「投資に回すお金はいくらにすべき?」

「投資に興味はあるけど、何から始めればいいか分からない」

「投資ってリスクが高いんじゃないの?」

と考えている方も多いのではないでしょうか。

この記事では、これから投資を考えている20代の方へ向けて、

・20代の投資・貯金のバランス

・20代が早いうちに投資に挑戦したほうが良い理由

・20代におすすめの投資方法

について解説します。

最後まで読めば、投資にチャレンジしたい初心者が、具体的に何からすれば良いのかイメージできるようになるでしょう。

目次

20代の投資と貯金のバランスは?

投資と貯金のバランスは、資産運用の目的によって変わります。

リスクを取ってでも資産を増やす場合、貯金よりも投資の割合は高くなり、反対にリスクを抑えながら数年かけて資産を増やす場合、貯金の割合を高くするのがいいでしょう。

それでは、多くの20代はどのように投資・貯金のバランスを取っているのでしょうか。

20代は貯蓄の「約4分の1」を投資に回している

金融広報中央委員会の「家計の金融行動に関する世論調査」(令和元年)によると、20代の預貯金の平均額は139万円であり、金融資産保有額の平均額は35万円です。

つまり、貯金額に占める投資額の割合は25.1%ですので、20代は貯蓄の約4分の1を投資に回していると分かりますね。

20代は30代以降と比べると平均年収が低めですので、全体的にリスクを負い過ぎない運用方法を選択している方が多いと考えられます。

20代の投資先で最も多いのが「投資信託」

20代は貯蓄の約4分の1を投資資金に使用していると解説しましたが、どの金融商品に投資しているのでしょうか。

上記した金融広報中央委員会のデータによると、20代が保有している金融商品および割合は下記の通り。

| 金融商品 | 割合 |

|---|---|

| 金銭信託(ヒットを含む) | 3.30% |

| 積立型保険商品(生保・損保) | 13.80% |

| 個人年金保険 | 9.40% |

| 債券 | 2.20% |

| 株式 | 13.80% |

| 投資信託(MRF、MMF、REITなどを含む) | 15.60% |

| 財形貯蓄 | 8.20% |

| その他金融商品(金貯蓄口座、金融派生商品など) | 2.90% |

最も多いのが投資信託であり、その次に多いのが積立型の保険商品と株式でした。

投資信託はプロの投資家に資金を預け、国内や海外の株式・債券・不動産などに分散投資する方法ですので、投資の初心者でも気軽に実践できる投資方法です。

投資するまでのハードルの低さと、リスク・リターンのバランスの良さが人気要因の一つと考えられます。

20代が早いうちに投資に挑戦した方が良い理由

20代が早く投資にチャレンジするのを勧める理由は2つあります。

1つ目は「複利効果を得られるため」

複利とは、投資で得た利息部分を元本に加えて再投資すること。

早いうちに投資を始めれば、投資を続けるに連れて得られる利息部分は増え、再投資に回せる金額も増えます。

さらに元本が増えていけば得られる利息も増えるため、投資収益は雪だるま式に増やしていけるのです。

したがって、早く始めるほど効率的に資産を増やすことを期待できます。

2つ目は「失敗してもリカバリーしやすいため」

ハイリスク・ハイリターンの投資に挑戦し、失敗すれば投資資金を大幅に失ってしまうでしょう。

仮に定年退職した60代がハイリスクの投資で大損すれば、老後の生活に大きな支障をきたしますが、20代であれば損失分を本業で稼いで取り戻せます。

失敗した時にリカバリーしやすいのは、20代の大きな強みでしょう。

【リスク別】投資方法を紹介

投資は種類によって、リスクやリターン・難易度など様々であり、種類別にまとめると下記の通りです。

| リスク・リターン | 難易度 | |

|---|---|---|

| 株式投資 | ★★☆ | ★★☆ |

| 債券 | ★☆☆ | ★★☆ |

| 投資信託 | ★★☆ | ★☆☆ |

| 不動産投資 | ★★☆ | ★★★ |

| FX | ★★★ | ★★★ |

| 仮想通貨 | ★★★ | ★★★ |

ここではそれぞれの投資の概要を解説しましょう。

株式投資

株式とは、株式会社が資金を調達するために発行する証券です。

株式は銘柄によって値動きが異なり、中には1か月で20%近く上昇・下落するケースもあります。

会社が倒産すれば株式の価値は無くなるので、注意しましょう。

一方で一定数の株式を保有すれば株主優待や配当金を得られる強みもあります。

証券会社を利用すれば1000円単位で購入できる株式もあるため、参入障壁は低めでしょう。

債券

債券は政府や地方自治体・企業などが資金を調達するために発行する証券。

債券発行者は一定期間後、購入者に対して資金を返還しなくてはならず、債券購入者は投資額に利息を加えた額を受け取れるのです。

株式とは違って、原則的に元本を下回るリスクはありませんが、得られるリターンは株式よりも低め。

債券投資も証券会社で利用できますが、銘柄によってはすぐに購入できないので注意してください。

投資信託

投資信託は上記した通り、自分の資金を投資のプロに預けて、代わりに資産運用してもらう方法です。

投資信託の強みは、株式や債券・不動産など複数の投資先に投資するので、リスク分散につながる点にあります。

例えば1つの企業に100万円投資した時、その企業が倒産すれば資金は無くなってしまいますが、100社の企業に1万円ずつ投資すれば、そのうち1社が倒産しても大きなダメージになりません。

そのため投資信託を購入すれば、様々なところに分散投資できるのです。

なお、投資信託の中には複数の金融商品に分散投資する銘柄と、特定の金融商品に絞っている銘柄の2種類があります。

分散投資している銘柄は、株式や債券・不動産など様々な投資先に投資しているため、バランスを取ってリスク分散しているのです。

仮に株式や債券といった特定の市場全体が低迷した場合でも、投資先を分散させておけば価格下落のリスクを抑えられるでしょう。

一方で投資先を分散させず、特定の金融商品に絞っている銘柄には、「株式指数連動型」や「債券型」、そして「REIT(不動産投資信託)」などがあります。

一つの金融商品に焦点を当てて投資できるので、自分のリスク許容度に合わせた運用が可能です。

例えば、リスクを負ってリターンを狙う場合は「株式指数連動型」を選び、リスクを抑えて少額のリターンを狙う場合は「債券型」を選ぶと良いでしょう。

このように投資信託はプロに任せられるだけではなく、リスクとリターンの程度を自分で選べるのでおすすめです。

投資信託も証券会社で購入できますが、運用手数料が発生するので、購入前に確認しましょう。

不動産投資

不動産投資とは、購入した土地と物件を他人に貸し出し、家賃収入を得る方法です。

一般的に不動産投資をする際はローンを組むため、今回取り上げる投資方法の中では最も参入障壁が高めでしょう。

さらに物件に入居者がいなければ、安定した家賃収入を確保できない恐れもあります。

とはいえ不動産投資には、条件を満たせばローン残額の1%を10年かけて控除できる点や、最終的には土地や物件が自分のものになる点などの強みがあるのです。

FX

FXとは「外国為替証拠金取引」のことであり、海外の通貨の売買を通して利益を得る方法です。

仮に1ドル=110円の時に1ドルを購入し、その後に1ドル=115円になったタイミングで売却すれば、差額5円の利益になりますね。

このようにFXでは、通貨の価格変動を利用して利益を狙います。

FXの特徴は「レバレッジ取引」できる点。

レバレッジ取引とは自分の資金を証拠金とし、その何倍もの資金を動かせる取引であり、日本では最大で25倍のレバレッジをかけられます。

つまり、10万円を証拠金とすれば、250万円分の取引が可能になるのです。

少ない資金で大きな取引に挑戦できるため資金効率が高めですが、予想とは異なる値動きをすれば、大きく元本を割れるリスクもあります。

FXも証券会社で口座開設すれば、取引可能です。

仮想通貨

仮想通貨(暗号資産)とはネット上で発行された通貨であり、暗号技術を利用して取引されています。

日本では2017年頃からブームとなり、ビットコインやイーサリアム・ネム・リップルなど様々な銘柄が存在します。

株式や債券と異なり市場は狭く、前日比30%の暴騰・暴落するケースもあるため、ハイリスクな投資方法です。

加えて、これまで取り上げた投資方法の中でも税率が高く、現行の法律では最大で45%の所得税を課せられます(2021年10月時点)。

仮想通貨投資は、仮想通貨取引所や一部の証券会社で利用可能です。

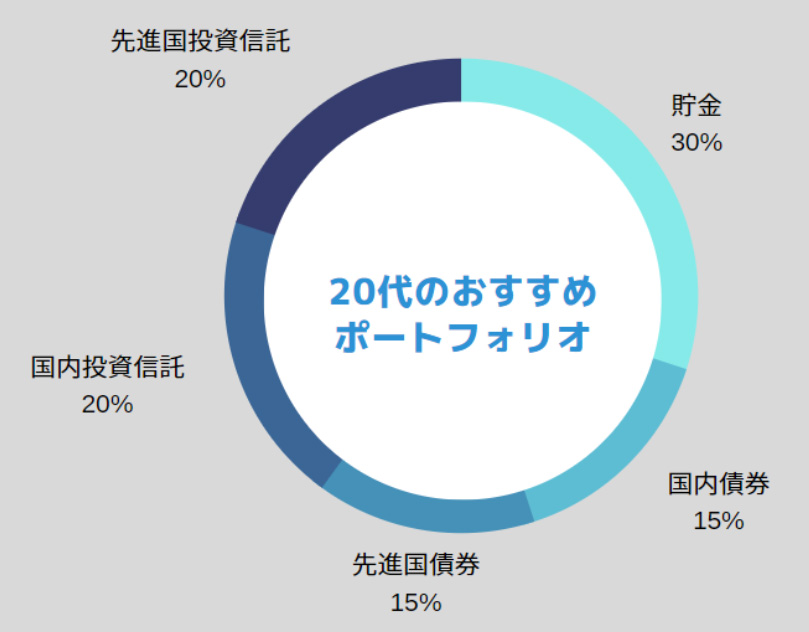

「結局どれに投資すべき?」と悩む20代におすすめのポートフォリオを紹介

ここまで投資・貯金のバランスや、投資方法の種類について紹介してきましたが、具体的にどこに投資すべきなのか気になるところ。

そこで20代を対象に、おすすめのポートフォリオの一例をご紹介します。

債券は国内・先進国の国債を半分ずつ、そして投資信託は国内・先進国の株式指数に連動する投資信託を半分ずつ保有するのがおすすめです。

20代は30代以降と比べて投資に費やせる時間が長めであるので、その強みを活かして投資の割合を貯金よりも高めにしています。

さらに、少しリスクをとって投資信託の割合を4割にし、残りを債券としました。

ただし「いきなり投資信託に投資するのは怖い」と考える方は、投資よりも貯金の割合を高めるか、もしくは投資信託よりも債券の割合を高めるのが良いでしょう。

反対に、投資に慣れてきて「もう少し大きなリターンを狙いたい!」と考える方は、投資信託の割合を高めるのを推奨します。

まとめ

今回は20代の投資と貯金の割合について解説した上で、具体的な投資方法についてお伝えしました。

多くの20代は貯金のうち4分の1を投資に回しており、投資信託や株式を購入しています。

特に投資信託は株式や債券・不動産など複数に分散投資できるので、価格変動のリスクヘッジにもなるので、初心者におすすめです。

これから投資を考えている方は、記事内でご紹介したポートフォリオを参考にしながら、債券や投資信託を購入してみてはいかがでしょうか。