この記事では、NISA制度の中でも一般NISAについて、概要から、始め方、活用の仕方まで徹底解説して行きます!

つみたてNISAと一般NISAどちらにするか悩んでいる人は、ぜひ参考にしてみてください!

目次

NISAについて

皆さんもよく耳にするであろうNISAですが、そもそも何を意味しているかご存じでしょうか。

まずは、概要から説明します!

NISAとは

NISAとは、イギリスのISA(Individual Saving Account)を参考に、日本(NIPPON)のNを取ってNISAとして2014年1月にスタートした、少額投資非課税制度のことです。

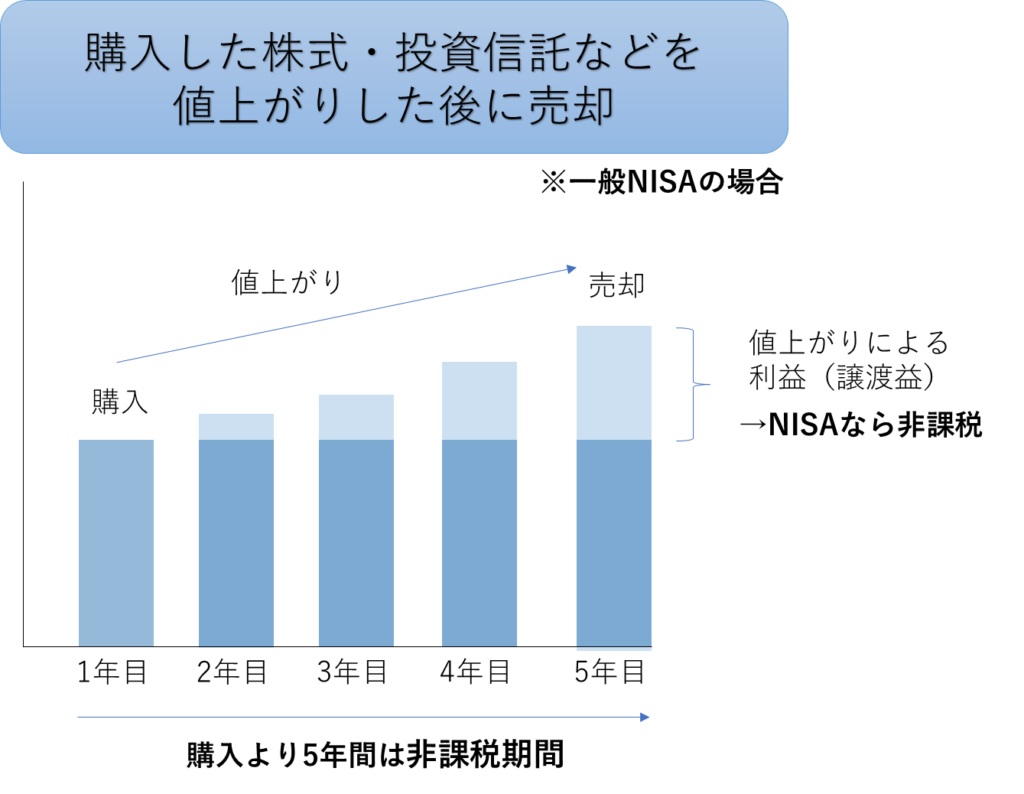

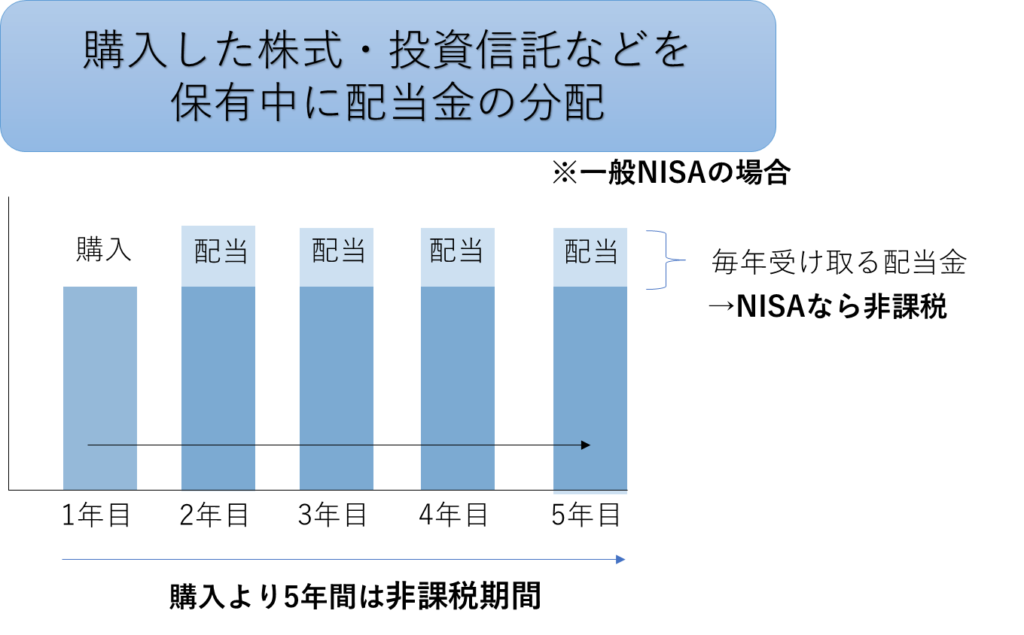

通常は株式や投資信託などの金融商品に投資し、売却して得た利益や受け取った配当に対して20.315%の税金がかかります。

ですが、NISAを利用すると利益が一定期間内(一般NISAは5年間)非課税になるのです!

今回の記事は、一般NISAについて解説しますが、実はNISAには3種類あります!

ここでは、3つのNISAについて簡単に紹介します。

①一般NISA

これから説明するものが一般NISAです。

一般NISAとNISAとも呼ばれることが多く、他の2種類と混ざらないように注意しましょう。

②つみたてNISA

2018年1月からスタートした、初心者でも投資を始めやすくするために、長期・積立・分散投資に特化した非課税制度です。

非課税枠が年間40万円で、非課税期間は最長20年間で、一般NISAよりも少額から始めることができます。

詳しくはこちらの記事をお読みください↓

③ジュニアNISA

2016年にスタートした未成年者少額投資非課税制度で、0歳から19歳までの日本に住む未成年者が対象になります。

こちらも1人1口座開設可能で、親や祖父母が代理となって最大400万円を非課税で運用できます。

一般NISAの特徴

一般NISAの特徴を簡単にまとめると以下の通りです。

| 利用対象 | 日本在住の20歳以上 |

| 非課税対象 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 |

| 非課税投資枠 | 毎年120万円まで(非課税投資枠は最大600万円) |

| 非課税期間 | 5年間(ロールオーバーによる継続保有可能※後ほど解説) |

| 口座開設可能数 | 1人1口座 |

| 投資可能期間 | 2014年~2023年(新NISAが2024年スタート) |

特徴を詳しく見てみましょう。

①20歳以上の日本居住者なら誰でも利用できる

19歳以下はジュニアNISA口座の開設が可能です。

②年間120万円までの投資による利益が非課税に

年間120万円×最長5年間=非課税投資総額 最大600万円 非課税で運用できます。

③非課税期間は、最長5年間

途中での売却はいつでも可能です。

5年間の非課税期間が終了すると自動的に課税口座に移されます。

ですが、手続きをすれば保有している商品を翌年以降の非課税枠に移すこと(ロールオーバー)ができます。非課税期間を延長することができるのです。

④口座開設可能数は、1人1口座まで

金融期間を変更した場合を除き1人1口座までです。

一般NISAの金融商品の種類

一般NISAで購入できる商品は、口座を開設する金融機関によって異なりますが、主な商品は以下の通りです。

・上場株式(国内、海外)

・投資信託

・国内ETF(上場投資信託)

・海外ETF

・国内REIT(不動産投資信託)

・海外REIT

・上場新株予約権付社債

・ETN(上場優先出資証券)

基本的な金融商品について知りたい方はこちらの記事もぜひお読みください!

一般NISAのメリット

では、一般NISAのメリットはどのような点にあるのでしょうか。

・配当金、譲渡益等投資で得た利益が非課税になる

・購入回数に制限なく、リスク分散できる

ひとつの銘柄だけではなく、複数の銘柄を少額ずつ購入することで、投資リスクを分散することができます。

・確定申告が不要

NISAは非課税のため、譲渡益や配当金等は確定申告する必要がありません。

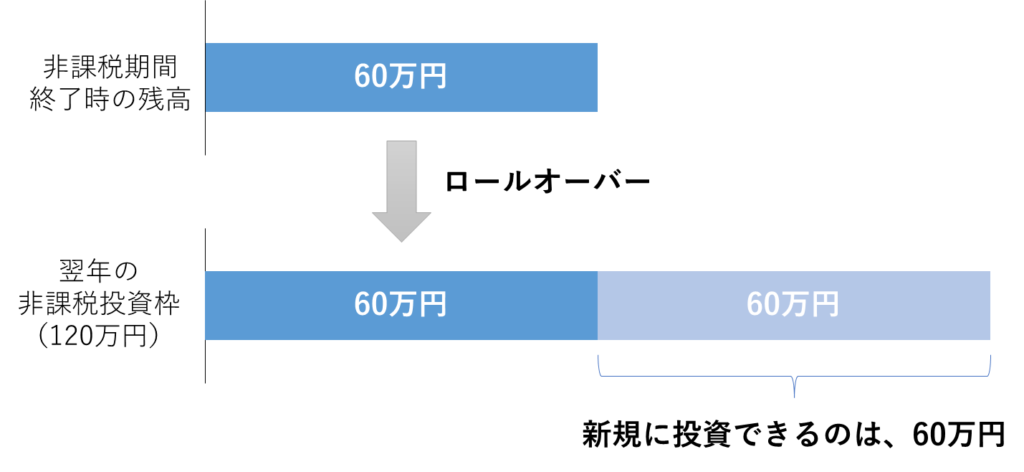

・ロールオーバーを利用すれば非課税期間を延長できる

非課税期間は5年間と決まっていますが、5年目で商品を翌年の非課税投資枠に移す(ロールオーバー)することで、保有を延長することができます。

120万円を超えていても、すべてを新しい非課税口座に移動することができます!

詳しくは、後ほど説明します!

一般NISAのデメリット

では、一般NISAのデメリットはどのような点でしょうか。

・新規での投資が対象となり、既にほかの口座で保有している株式や投資信託をNISA口座に移すことはできない

NISAで非課税となるのは、NISA口座を通じて新たに購入した商品のみとなります。

・損益通算ができない

NISAで出た損益は、他の一般口座や特定口座と損益通通算ができません。

損益通算とは

複数の金融機関で資産運用をしている場合の利益と損失を相殺し、トータルの金額を基に税金の計算をすること

例)口座Aで100万円の利益、口座Bで20万円の損失が出た場合、損益通算をすることで100万円-20万円=80万円で税金の計算ができ、税金の負担を軽減できます。

・繰越控除が適用されない

非課税のため、繰越控除は適用されません。

繰越控除とは

損益通算で損失を引ききれなかった場合、残りの損失分を最長3年間に繰り越して利益との相殺ができる制度のこと。

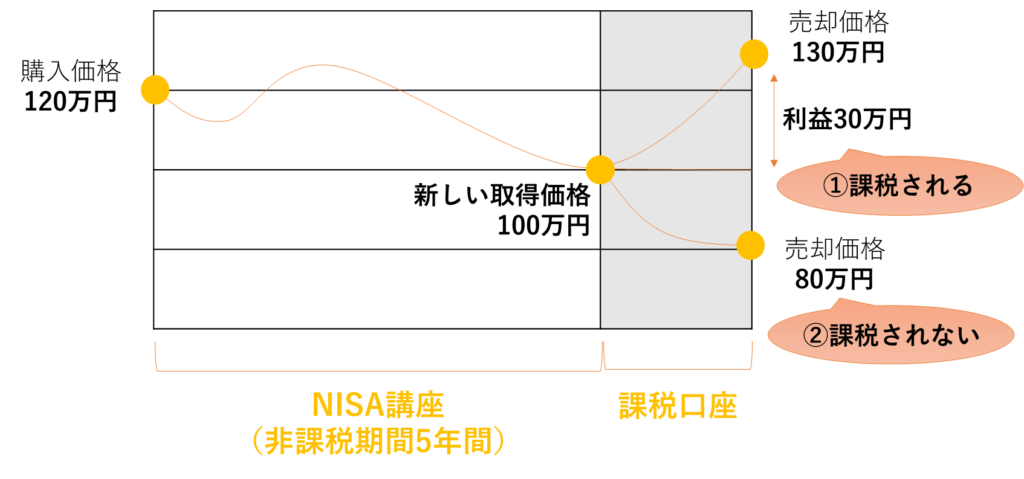

・課税口座へ振り替える場合、非課税期間終了時の時価が取得価格となる。

NISA口座で損失を抱えたまま(保有資産が値下がりしている状態で)非課税期間が終了した場合、その後一般口座や特定口座に移すと、その時の価格が取得価格となり、損失が出ているのに課税される場合があります。

一般NISAのロールオーバーについて

これまでも何度か出てきたロールオーバーについて解説します!

一般NISAでは5年間の非課税期間が終了すると、以下3つの選択肢から選ぶ事ができます。

①売却

②課税口座(一般口座や特定口座)に移行

③翌年の非課税投資枠に移行(ロールオーバー)

ロールオーバーを選択した場合、ロールオーバーした額分その年の非課税投資枠を使うため、ロールオーバーした年に新規で投資できる額は少なくなります。

また、120万円以上の場合は、その年の非課税投資枠を使いきることになるため、新規の投資は出来ません。

NISAを始めるには?

では、NISAを始めるにはどうすれば良いのでしょうか。

まずは、NISA口座を開設する必要があります!

NISAの取り扱いがある金融機関で口座を開設しましょう。

・証券会社

・銀行、信託銀行

・投信会社

・郵便局

・農協

・信用金庫

・信用組合

・労働金庫

・生命保険会社

以上のような金融機関であれば、口座開設が可能です。

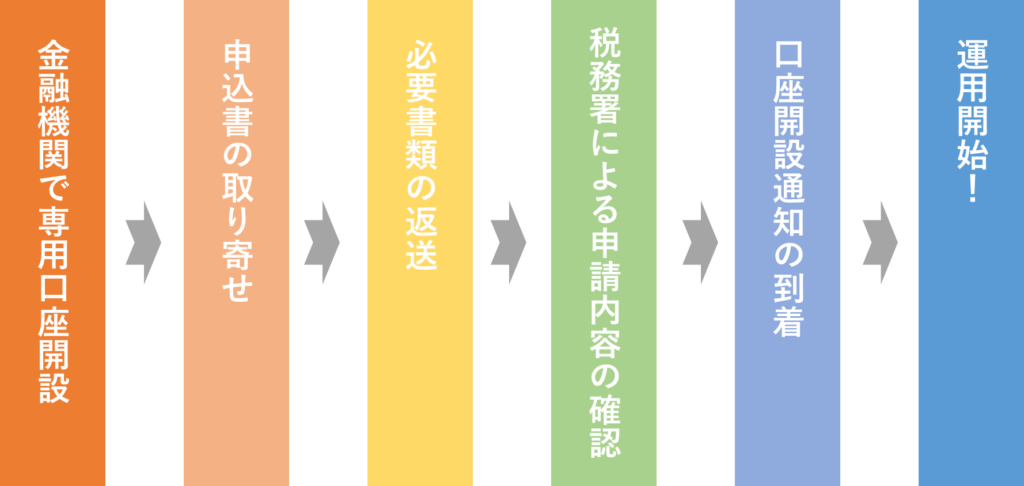

NISAは以下のステップで始めることが可能です!

※金融機関によって手続きは異なるので、口座開設予定の金融機関を確認してください。

一般NISAの活用方法

一般NISAの活用方法としては主に2つあります。

①値上がりを享受する

一般NISAでは株式やアクティブ型の投資信託で運用し、積極的に利益を追求することが可能です。

値上がりが期待できる分、リスクも高くなるので注意しましょう。

②預貯金の代わりに使う

リスクを抑えた投資も可能です。

初心者の方やリスクを抑えたい方には、バランス型の投資信託や、少額からコツコツ積み立てる投信積立が利用できます。その場合、つみたてNISAも検討してみてください。

一般NISAで注意したいポイント

最後に一般NISAを始めるにあたって注意点をまとめます!

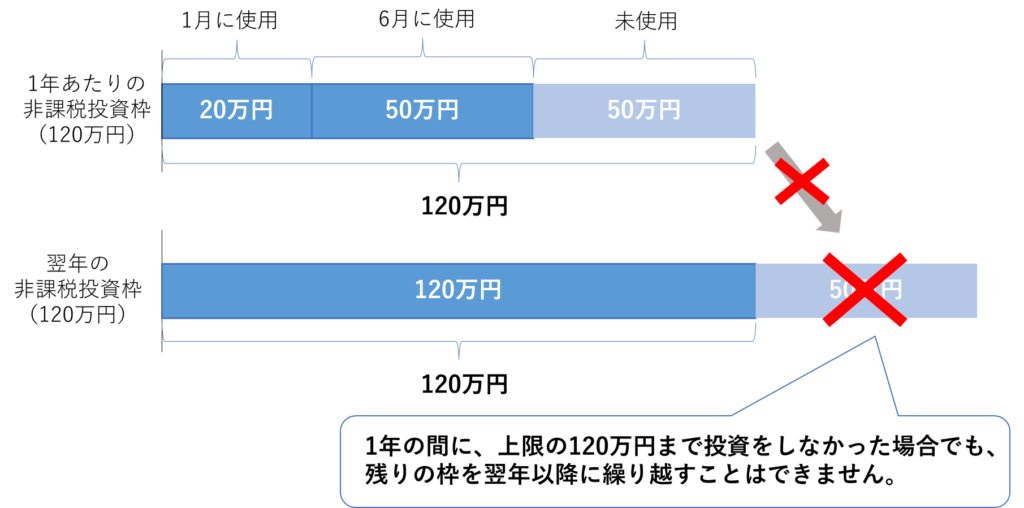

●年間120万円の非課税投資枠の未使用分を翌年に繰越すことはできない。

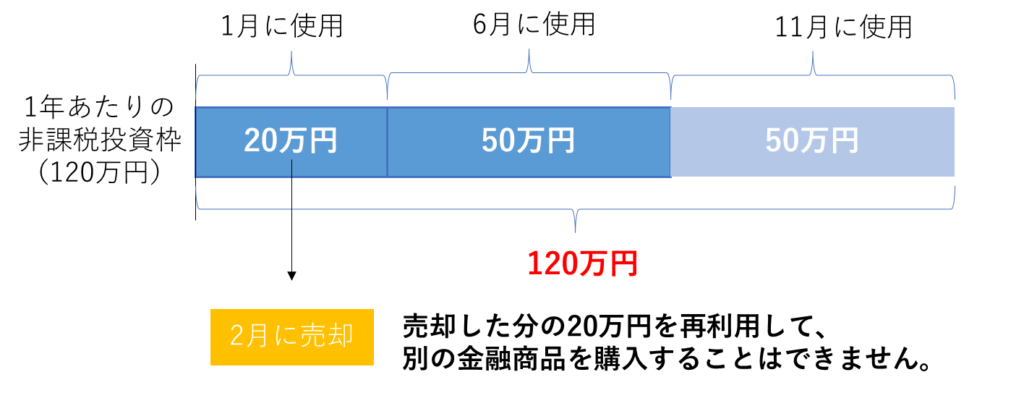

●いつでも払い出しや売却可能だが、払い出しや売却した分を非課税投資枠として再利用することはできない。

NISAは売却するとその分の非課税枠が使えなくなるため、短期売買には向いてないと言えます。

また、一度売却した金融商品をもう一度非課税で購入することはできないので注意しましょう!

まとめ

今回は一般NISAについて概要から始め方、活用方法まで解説しました。

つみたてNISAとも迷われる方が多いと思いますが、ご自身でよく検討して、投資の第一歩目としてぜひNISA制度を活用していきましょう!

① 一般NISA

② つみたてNISA

③ ジュニアNISA