若いうちから資産運用を始めることが有利とされる理由は、主に「時間」を味方につけることで、資産増加の最も大きなエンジンである複利効果を最大限に享受できるからです。

日本の現状は、インフレや年金問題・人口減少など若者にとって厳しい現実が待ち構えています。

これからの時代は様々なものや価値が変わっていき、未来は誰にも予想できません。そんな時代だからこそ、一人でもで生き抜く力はより重要になってきます。

そして、生きる上でお金はどうしても必要。

目次

若いうちから資産運用を始める方がいい理由!

複利効果を最大限に生かせる

これは、若年層から運用を始める最大のメリットです。

長期の力: 複利の力は、運用期間が長ければ長いほど爆発的に大きくなります。

たとえば20歳から始める人と40歳から始める人とでは、元本や利回りが同じでも、最終的に得られる資産額に大きな差がつきます。

例: 「元本を2倍にする」のにかかる年数を概算する「72の法則」があります。年利が3%なら、72 ÷ 3 = 24年で資産が倍になる計算です。

若いうちから始めれば、この「倍になるサイクル」を人生で何度も回せることになります。

複利とは?: 投資で得た利益(リターン)を元本に組み入れて、さらに運用を続けることです。利益が次の利益を生み出すため、「雪だるま式」にお金が増えていきます。

リスク許容度が高い

- 「時間」が損失を吸収: 若い時期は、定年までの運用期間が長く残っているため、一時的に株価が下落するなどして損失が出たとしても、再び価格が回復するまで待つ時間的な余裕があります。

- 積極的な投資が可能: この時間的な余裕があるため、比較的高リターンが期待できるものの、短期的には値動きが大きい資産(株式や新興国の投資信託など)にも、余剰資金の範囲内で比較的リスクを取って積極的な投資がしやすくなります。

- 少額からの修正: 投資経験が少ない若いうちは、少額から始めて失敗しても傷が浅く、その経験を次の投資に生かして修正していくことが可能です。

長期・積立投資のリスクを抑える効果

- 時間分散効果: 毎月一定額をコツコツと積み立てる(積立投資)ことで、高値掴みを避け、平均購入単価を抑えるドルコスト平均法の効果が高まります。これは長期間続けるほどリスクを抑える効果が発揮されます。

- 非課税制度の活用: NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)といった税制優遇制度は、運用期間が長ければ長いほど、非課税の恩恵(利益に対する税金がかからない)を最大限に享受できます。

金融リテラシーの向上

- 実体験による学習: 実際に自分のお金を運用することで、経済ニュースや企業業績、金利の動向などに対する関心が高まります。これは社会や経済の仕組みを学ぶ「生きた教育」となり、仕事や人生の意思決定にも役立ちます。

コンスタントに利益を出すためには、様々な情報を入手・分析し、世の中の情勢、業界の潮流、企業の状態を正しく把握する必要があります。

その力を養う中で、必要な経済知識や世の中を見て適切に判断する力が自然と身に付いていくことになるため、一般的な社会人としての恩恵も非常に大きいです。

若者にとって、経済知識を得るための行動や習慣が身に付くことは、どうねんだいのライバルに差を付けるためにも有利です。

特に学生は、早いうちから資産運用を始めることで将来的に就活や仕事における視座が上がるのは間違いなく有利になります。

預金だけでは資産は増えない

預金は文字通り銀行にお金を預けて、その見返りとして利息分をもらうことができるというシステム。

しかし、その利息分はとても少ないというのが現実で、儲けているという感覚は全くありませんよね。

みなさんも、通帳をふと確認した時に数円だけ入っているという経験をしたことがあるのではないでしょうか??

実際の預金の年利は高いものでも0.2%ほどで、0.01%を下回るものが大半です。

仮に0.01%の換算だと100万円預けて1年で100円しか貰えないというのが現実なんですね…。

「まあまだ儲かっているからいいや」と思ったそこのあなた、その考え方は非常に安直なものかもしれません。

というのも、インフレ率(物価上昇率)を考慮すると、インフレ率が金利を上回っている場合、実質的に資産価値は減っている計算になるのです。

(1年後にお金が1%増えても、商品の値段が5%上昇していたら明らかに損ですよね)

そのため、経済価値という観点でみた時に損をしていることも。

ではどうしたらよいのでしょうか??

ここで出てくるのが資産運用という考え方です!!

そもそも資産運用とは?

「資産運用」と「投資」の違いは?

どちらかというと、「資産運用」という言葉より「投資」の方が馴染み深いのではないのでしょうか?

まず「投資」というのは、利益を得るという目的のもと、事業や証券、株などに資金を投じることです。

一方で「資産運用」は、自分の資産を運用し、より長期的・将来的な視点も交えて増やしていくことです。

そのため、「投資」は「資産運用」に内包された概念とも言えますね。

ただし、「資産運用」は上で述べたように、より将来的な視点を意識して行います。

資産運用の種類

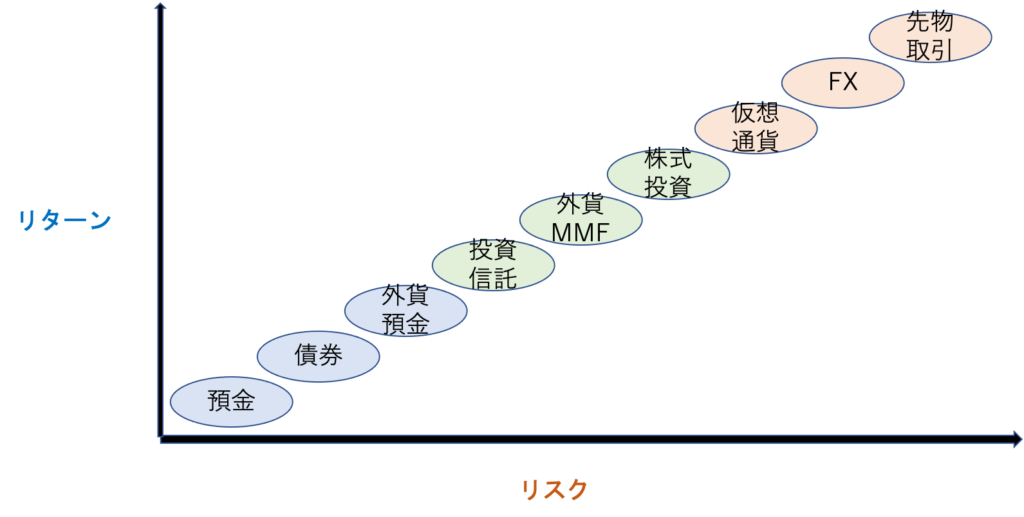

資産運用は預貯金から株式投資など、さまざまな種類があります。

それぞれ特性はありますが、分類する際に重要なのがリスクとリターンの概念です。

そして、関係性は基本的に下のようなグラフで表せます! (一部割愛、諸説あり)

誰でもできる!資産運用法!

ここでは2つ紹介します!

詳細はリンク先へ!

①つみたてNISA

つみたてNISAは、積立型の投資制度の1つです!

投資信託を利用するつみたてMISAの最大のメリットは、なんといっても利益分が非課税となること!

積立型であるため少額からでも始めやすい上に、いつでも現金化できるので、急な出費にも対応できます!

さらに知りたい方は下のリンクへ!

②iDeCo(個人型確定拠出年金)

iDeCoも積立型の投資制度の1つで、投資信託を利用するものです!

そして、つみたてNISAと同様に利益分が非課税となるだけでなく、投資する額全てが非課税の対象となります!

ただし、現金の引き出しが60歳まで原則不可能であるため、こちらは若干お金に余裕がある人向けです。

さらに知りたい方は下のリンクへ!

*リンクできたら

海外の人々はどうしている? 〜日本人との比較〜

アメリカ人と日本人の比較

下の表を見てみましょう。2015年における、家計の金融資産構成のデータです。*1

(リスク資産…債務証券、投資信託、株式など)

| 現金・預金 | リスク資産 | |

| 日本 | 51.9% | 18.8% |

| 米国 | 13.7% | 45.4% |

日本の方が現金・預金の割合が高く、アメリカの方がリスク資産の割合が高いことがわかります。

一方、1995〜2015の間にアメリカは家計金融資産を3.11倍にしたのに対し、日本における同期間の家計金融資産の増加は1.47倍にとどまります。

明らかにリスク資産の割合が、増加率に影響していることが見て取れますね。

*1 『平成28事務年度金融レポート』 金融庁

https://www.fsa.go.jp/news/29/Report2017.pdf

なぜこのような差が?

結論から言ってしまえば、資産運用に関する知識・理解・意識の差がアメリカとの差を生み出してしまった一因であるのは間違いないでしょう。

まず、アメリカの方が日本より金融教育が進んでいます。

中でも特に重要視されているのがパーソナルファイナンスです。

それらを学ぶ上でゲームなどの無料教材も豊富に用意されているとのこと。

逆に日本では、アメリカと比較すると資産運用の考えや教育文化がありません。現在は低金利状態が続いていますが、成長期は預金の年利が3%や5%と、現在と比較すると非常に高く、投資に関する制度上のデメリットも今より大きかったことが現在の団塊世代の資産運用に関する積極性の低下に繋がっていると考えられます。

また、親が投資をもっと積極的に行なっていれば、子供の投資へのハードルは自然と下がると考えられるため、親世代の意識の薄さが若者の資産運用に対する意識の薄さにつながり、全体として意識が低い傾向をもたらしているとも推測できます。

こう考えると、日本人はまず資産運用に関する意識を改めた方が良いのかもしれませんね。

注意点とリスク 〜始める前に理解しておこう!〜

資産運用に関するリスク

ここまでメリットを話してきましたが、デメリットはあります。

金融商品の価格・金利・為替は日々価格が変動しているため、損失につながることはあり、中にはリスク管理ができず大損することも。

たとえ一度儲かったからといって、次も同じ手法で儲かる単純な世界ではないため、リスクの分散は常に心掛ける必要があります!また同時に、さまざまな金融商品の特性、メリット・デメリットなどを知ることが非常に大切です。自分がどれくらいの期間でどれくらいの利益が欲しいのか、どれくらいはリスクを負っても良いのかを考えた上で選びましょう!

投資をする際の注意点

ここでは主に2点!

①いきなりの高額投資や、余剰資金以外の使用は避ける

若い人は手持ちの額が少ないことが多いでしょう。

特に、一人暮らしをしていれば多くの生活費がかかります。

そのため、あくまで余剰資金の範囲内で、無理することなく少しずつ額を増やすことをオススメします!

また、若者の場合、家計管理やリスク管理がおざなりになってしまう可能性が高いので、くれぐれも注意を払いましょう!

②甘い話には乗らない

あらゆることに対して理解が浅いからこそ、騙されてもおかしくないことを忘れないようにしましょう。

実際、投資を名乗った詐欺も存在します。

簡単な儲け話などがあったらどんな時でも警戒し、正しい知識を身につけることで自己防衛をしっかりと行いましょう!

まとめ

資産運用は、自分の生きる力を上げることにつながります!

リスクなどを把握した上で、若いうちから少しずつでも始めてみましょう!